Impuesta a la Propiedad de Nevada

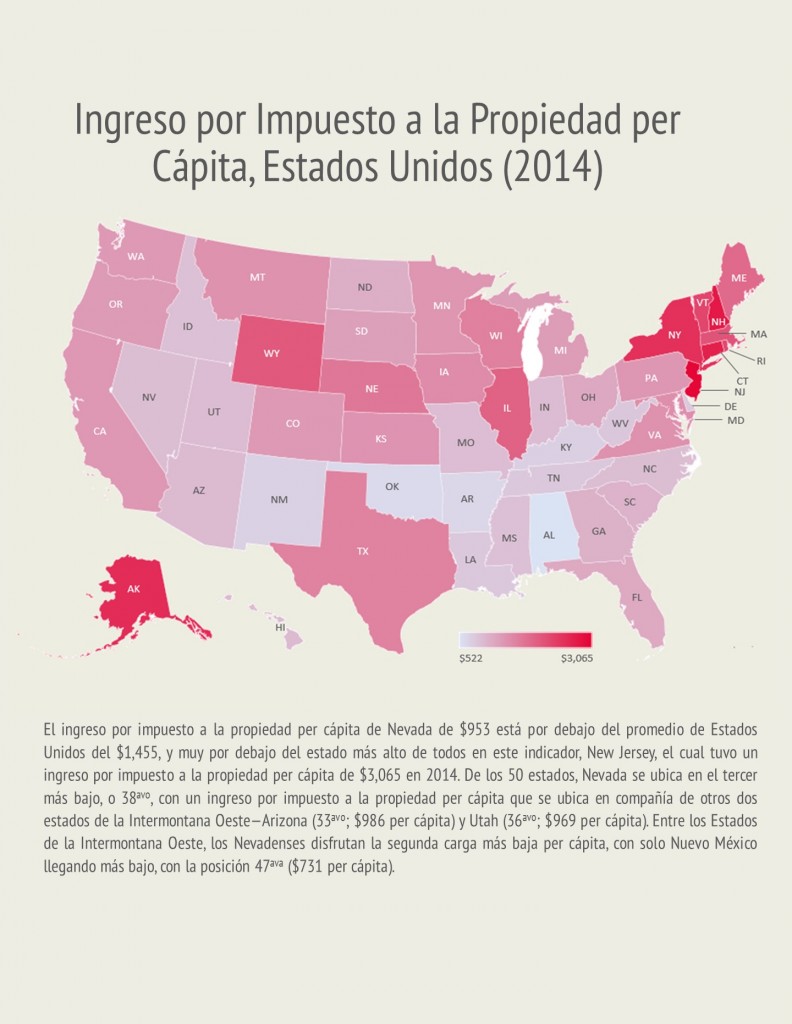

El ingreso por impuesto a la propiedad per cápita de Nevada de $953 está por debajo del promedio de Estados Unidos del $1,455, y muy por debajo del estado más alto de todos en este indicador, New Jersey, el cual tuvo un ingreso por impuesto a la propiedad per cápita de $3,065 en 2014. De los 50 estados, Nevada se ubica en el tercer más bajo, o 38avo, con un ingreso por impuesto a la propiedad per cápita que se ubica en compañía de otros dos estados de la Intermontana Oeste—Arizona (33avo; $986 per cápita) y Utah (36avo; $969 per cápita). Entre los Estados de la Intermontana Oeste, los Nevadenses disfrutan la segunda carga más baja per cápita, con solo Nuevo México llegando más bajo, con la posición 47ava ($731 per cápita).

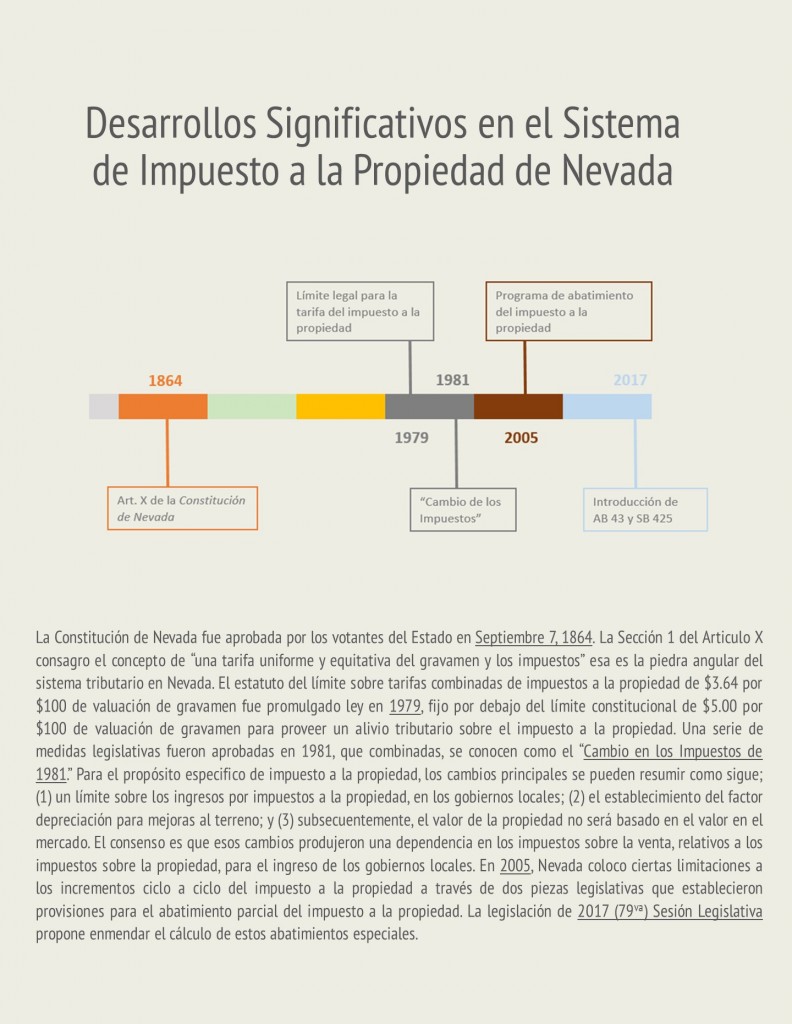

La Constitución de Nevada fue aprobada por los votantes del Estado en Septiembre 7, 1864. La Sección 1 del Articulo X consagro el concepto de “una tarifa uniforme y equitativa del gravamen y los impuestos” esa es la piedra angular del sistema tributario en Nevada. El estatuto del límite sobre tarifas combinadas de impuestos a la propiedad de $3.64 por $100 de valuación de gravamen fue promulgado ley en 1979, fijo por debajo del límite constitucional de $5.00 por $100 de valuación de gravamen para proveer un alivio tributario sobre el impuesto a la propiedad. Una serie de medidas legislativas fueron aprobadas en 1981, que combinadas, se conocen como el “Cambio en los Impuestos de 1981.” Para el propósito especifico de impuesto a la propiedad, los cambios principales se pueden resumir como sigue; (1) un límite sobre los ingresos por impuestos a la propiedad, en los gobiernos locales; (2) el establecimiento del factor depreciación para mejoras al terreno; y (3) subsecuentemente, el valor de la propiedad no será basado en el valor en el mercado. El consenso es que esos cambios produjeron una dependencia en los impuestos sobre la venta, relativos a los impuestos sobre la propiedad, para el ingreso de los gobiernos locales. En 2005, Nevada coloco ciertas limitaciones a los incrementos ciclo a ciclo del impuesto a la propiedad a través de dos piezas legislativas que establecieron provisiones para el abatimiento parcial del impuesto a la propiedad. La legislación de 2017 (79va) Sesión Legislativa propone enmendar el cálculo de estos abatimientos especiales.

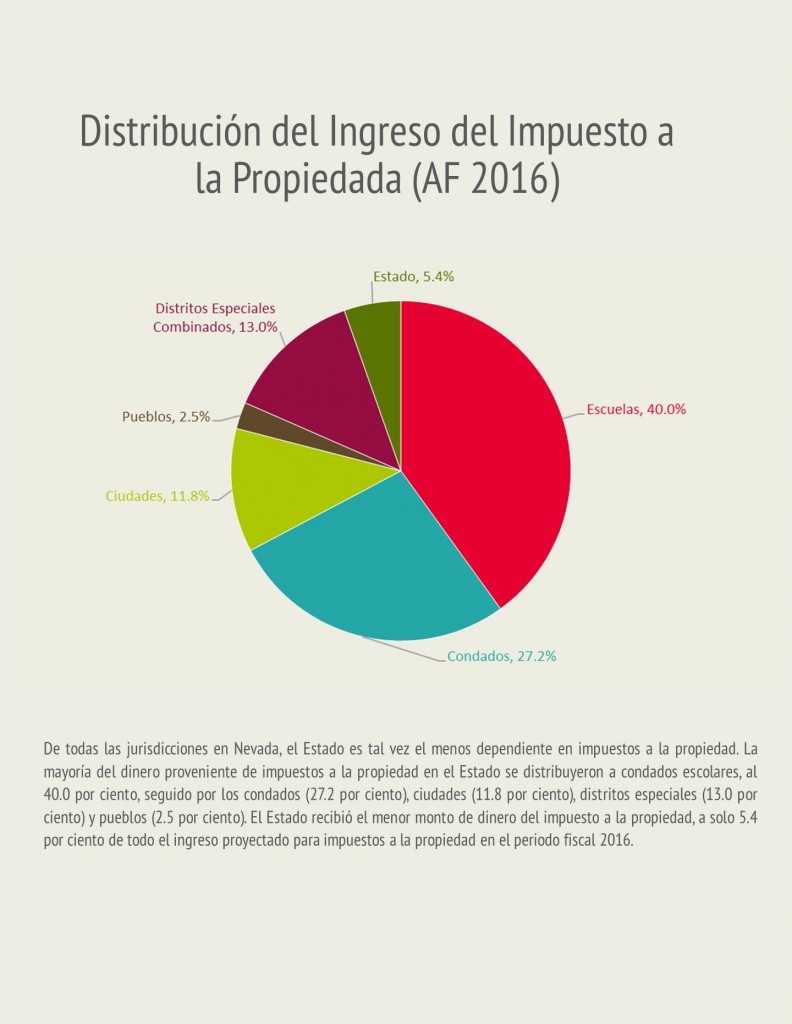

De todas las jurisdicciones en Nevada, el Estado es tal vez el menos dependiente en impuestos a la propiedad. La mayoría del dinero proveniente de impuestos a la propiedad en el Estado se distribuyeron a condados escolares, al 40.0 por ciento, seguido por los condados (27.2 por ciento), ciudades (11.8 por ciento), distritos especiales (13.0 por ciento) y pueblos (2.5 por ciento). El Estado recibió el menor monto de dinero del impuesto a la propiedad, a solo 5.4 por ciento de todo el ingreso proyectado para impuestos a la propiedad en el periodo fiscal 2016.

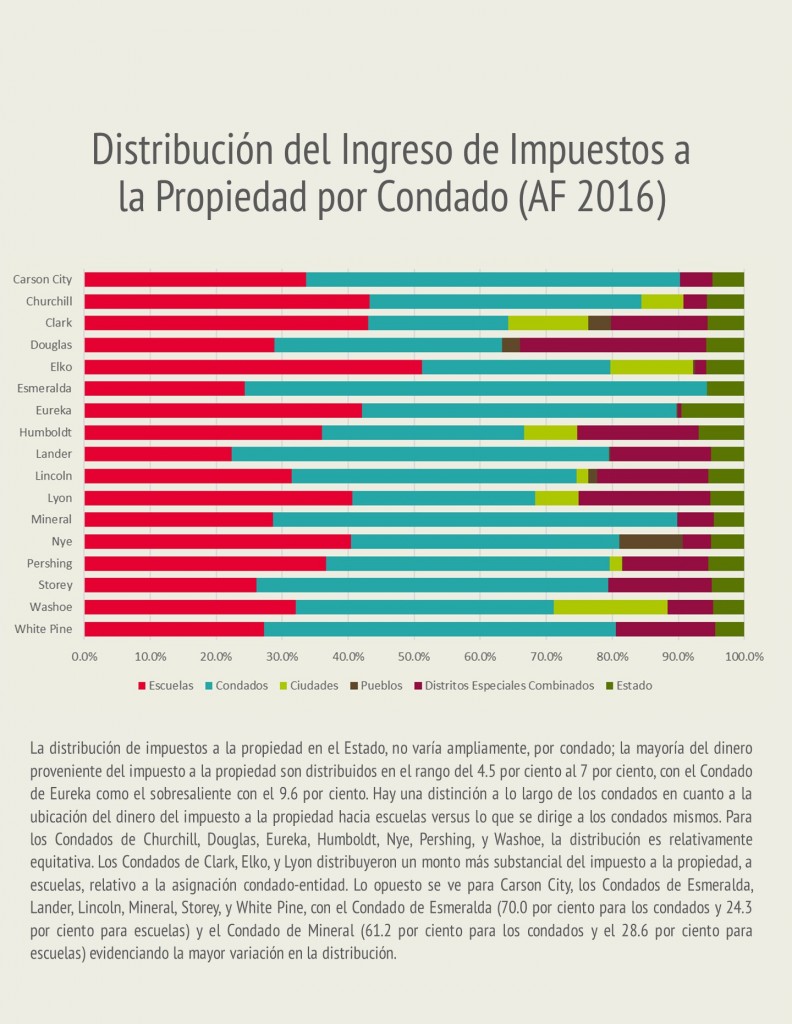

La distribución de impuestos a la propiedad en el Estado, no varía ampliamente, por condado; la mayoría del dinero proveniente del impuesto a la propiedad son distribuidos en el rango del 4.5 por ciento al 7 por ciento, con el Condado de Eureka como el sobresaliente con el 9.6 por ciento. Hay una distinción a lo largo de los condados en cuanto a la ubicación del dinero del impuesto a la propiedad hacia escuelas versus lo que se dirige a los condados mismos. Para los Condados de Churchill, Douglas, Eureka, Humboldt, Nye, Pershing, y Washoe, la distribución es relativamente equitativa. Los Condados de Clark, Elko, y Lyon distribuyeron un monto más substancial del impuesto a la propiedad, a escuelas, relativo a la asignación condado-entidad. Lo opuesto se ve para Carson City, los Condados de Esmeralda, Lander, Lincoln, Mineral, Storey, y White Pine, con el Condado de Esmeralda (70.0 por ciento para los condados y 24.3 por ciento para escuelas) y el Condado de Mineral (61.2 por ciento para los condados y el 28.6 por ciento para escuelas) evidenciando la mayor variación en la distribución.

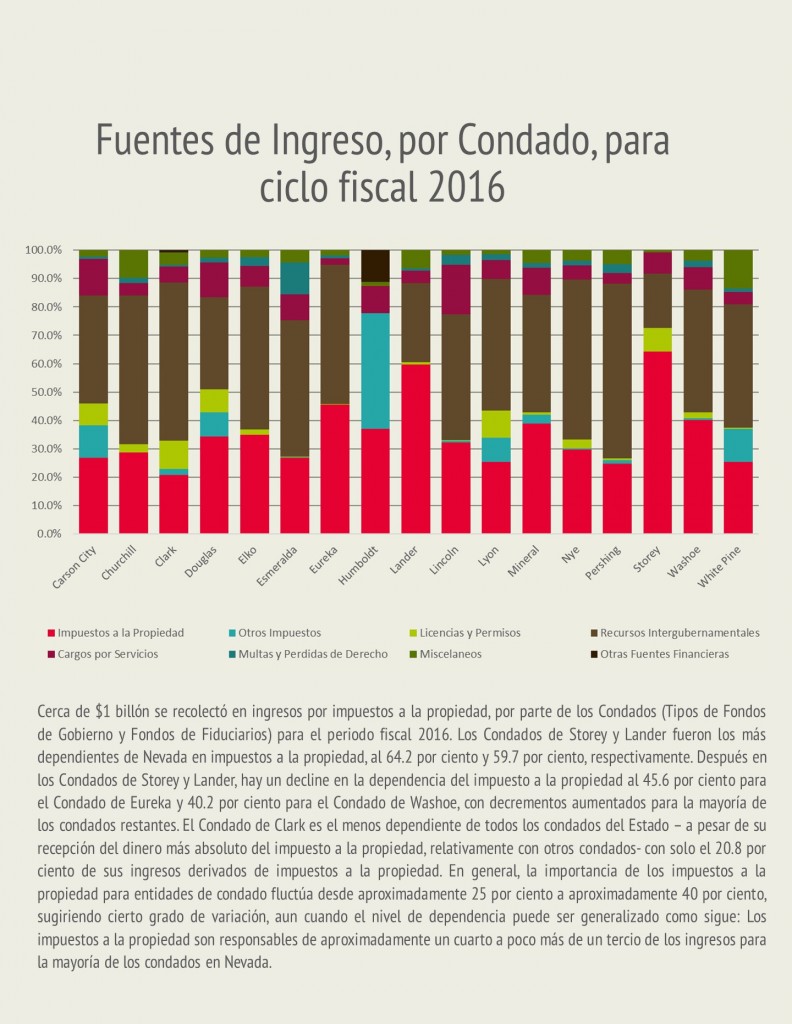

Cerca de $1 billón se recolectó en ingresos por impuestos a la propiedad, por parte de los Condados (Tipos de Fondos de Gobierno y Fondos de Fiduciarios) para el periodo fiscal 2016. Los Condados de Storey y Lander fueron los más dependientes de Nevada en impuestos a la propiedad, al 64.2 por ciento y 59.7 por ciento, respectivamente. Después en los Condados de Storey y Lander, hay un decline en la dependencia del impuesto a la propiedad al 45.6 por ciento para el Condado de Eureka y 40.2 por ciento para el Condado de Washoe, con decrementos aumentados para la mayoría de los condados restantes. El Condado de Clark es el menos dependiente de todos los condados del Estado – a pesar de su recepción del dinero más absoluto del impuesto a la propiedad, relativamente con otros condados- con solo el 20.8 por ciento de sus ingresos derivados de impuestos a la propiedad. En general, la importancia de los impuestos a la propiedad para entidades de condado fluctúa desde aproximadamente 25 por ciento a aproximadamente 40 por ciento, sugiriendo cierto grado de variación, aun cuando el nivel de dependencia puede ser generalizado como sigue: Los impuestos a la propiedad son responsables de aproximadamente un cuarto a poco más de un tercio de los ingresos para la mayoría de los condados en Nevada.

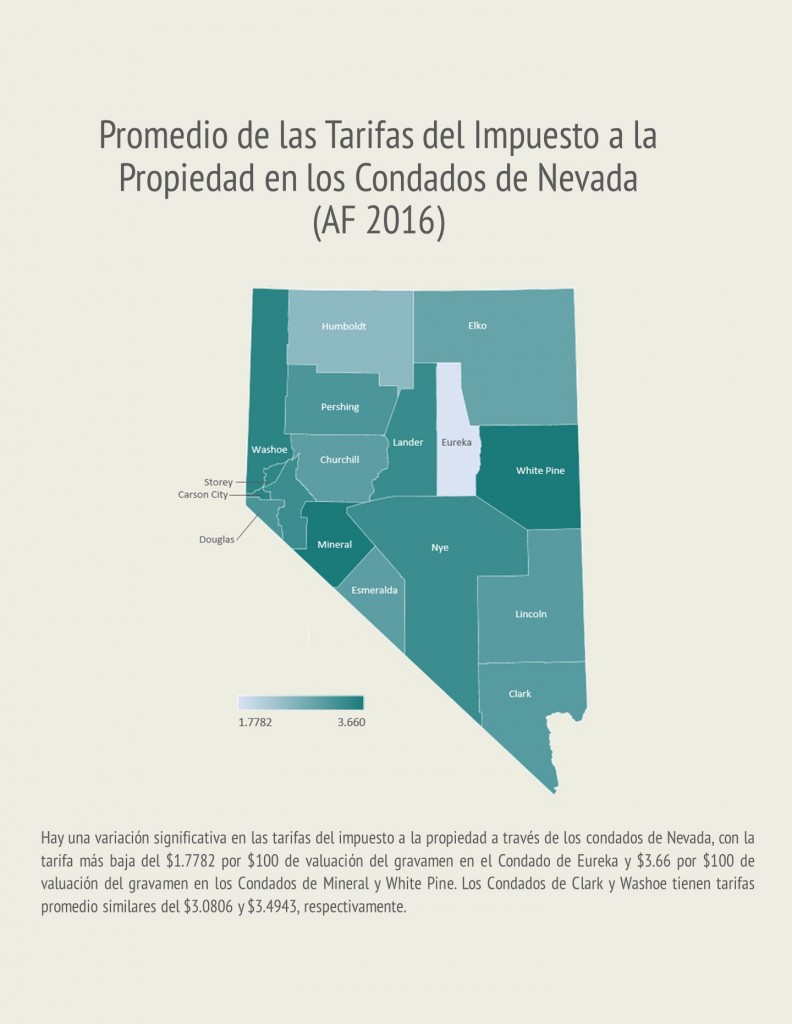

Hay una variación significativa en las tarifas del impuesto a la propiedad a través de los condados de Nevada, con la tarifa más baja del $1.7782 por $100 de valuación del gravamen en el Condado de Eureka y $3.66 por $100 de valuación del gravamen en los Condados de Mineral y White Pine. Los Condados de Clark y Washoe tienen tarifas promedio similares del $3.0806 y $3.4943, respectivamente.

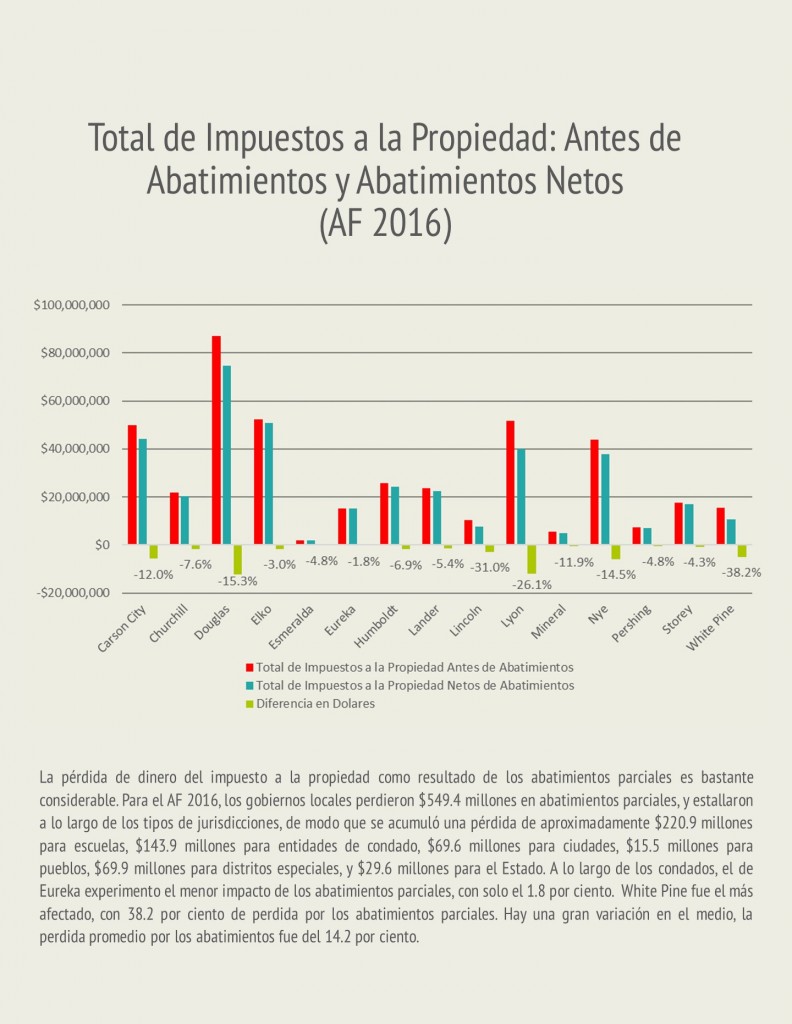

La pérdida de dinero del impuesto a la propiedad como resultado de los abatimientos parciales es bastante considerable. Para el AF 2016, los gobiernos locales perdieron $549.4 millones en abatimientos parciales, y estallaron a lo largo de los tipos de jurisdicciones, de modo que se acumuló una pérdida de aproximadamente $220.9 millones para escuelas, $143.9 millones para entidades de condado, $69.6 millones para ciudades, $15.5 millones para pueblos, $69.9 millones para distritos especiales, y $29.6 millones para el Estado. A lo largo de los condados, el de Eureka experimento el menor impacto de los abatimientos parciales, con solo el 1.8 por ciento. White Pine fue el más afectado, con 38.2 por ciento de perdida por los abatimientos parciales. Hay una gran variación en el medio, la perdida promedio por los abatimientos fue del 14.2 por ciento.

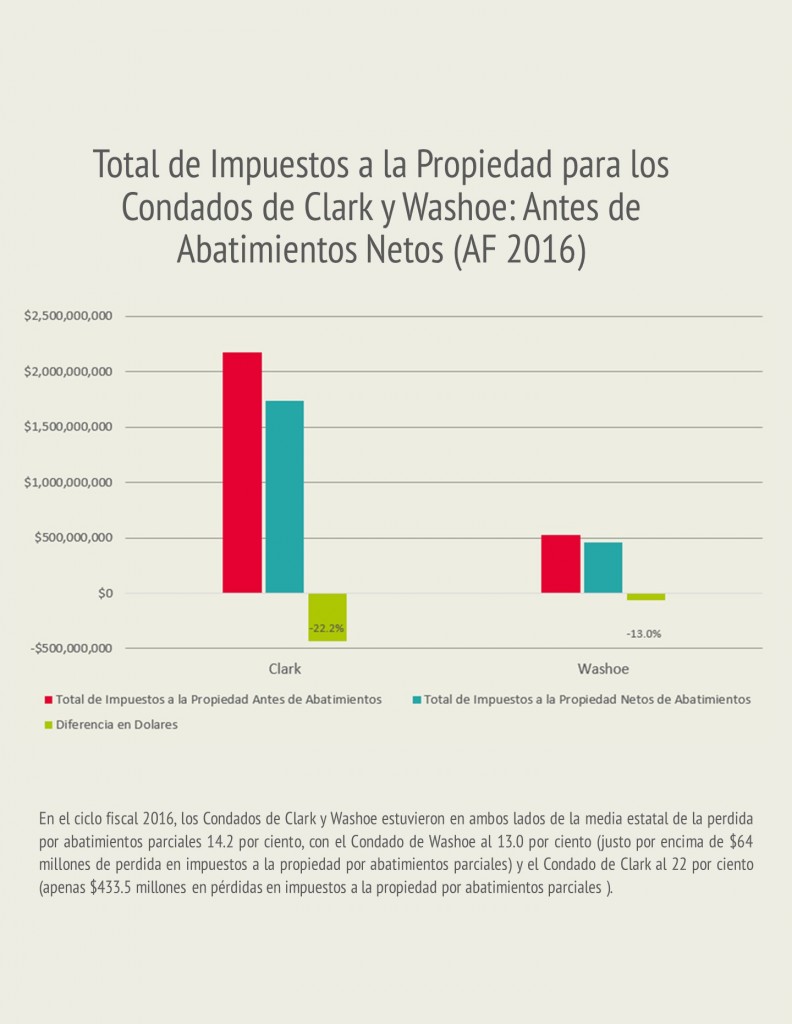

En el ciclo fiscal 2016, los Condados de Clark y Washoe estuvieron en ambos lados de la media estatal de la perdida por abatimientos parciales 14.2 por ciento, con el Condado de Washoe al 13.0 por ciento (justo por encima de $64 millones de perdida en impuestos a la propiedad por abatimientos parciales) y el Condado de Clark al 22 por ciento (apenas $433.5 millones en pérdidas en impuestos a la propiedad por abatimientos parciales ).

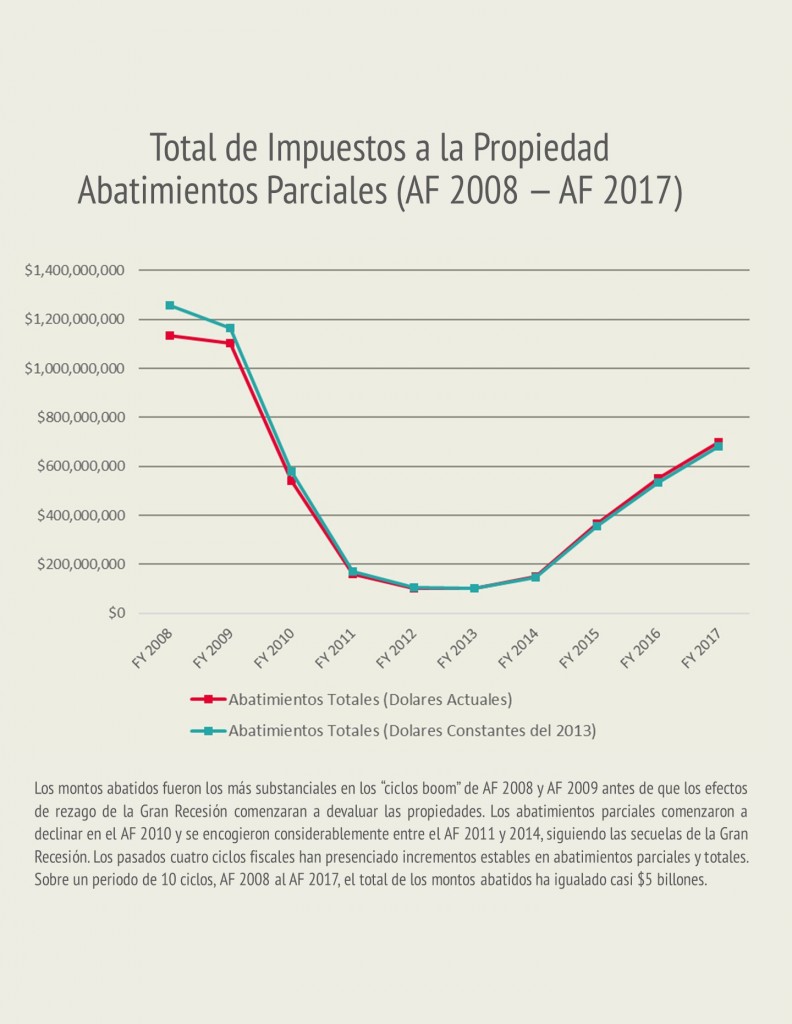

Los montos abatidos fueron los más substanciales en los “ciclos boom” de AF 2008 y AF 2009 antes de que los efectos de rezago de la Gran Recesión comenzaran a devaluar las propiedades. Los abatimientos parciales comenzaron a declinar en el AF 2010 y se encogieron considerablemente entre el AF 2011 y 2014, siguiendo las secuelas de la Gran Recesión. Los pasados cuatro ciclos fiscales han presenciado incrementos estables en abatimientos parciales y totales. Sobre un periodo de 10 ciclos, AF 2008 al AF 2017, el total de los montos abatidos ha igualado casi $5 billones.